Fondo Monetario Internacional (FMI)

Definición

Escudo de armas | |

| Abreviatura | FMI |

|---|---|

| Formación | 27 de diciembre de 1945 |

| Tipo | Institución financiera internacional |

| Propósito | Promover la cooperación monetaria internacional, facilitar el comercio internacional, fomentar el crecimiento económico sostenible, poner recursos a disposición de los miembros que experimentan dificultades en la balanza de pagos |

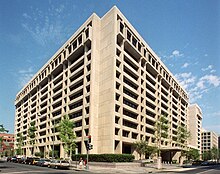

| Sede | Washington, DC, EE. UU. |

| Coordenadas | 38 ° 53'56.42 "N 77 ° 2'39.21" W |

Región | En todo el mundo |

Afiliación | 189 países |

Idioma oficial | Inglés |

Director Gerente (MD) | Christine Lagarde |

Órgano principal | Junta de Gobernadores |

Organización matriz | Naciones Unidas |

Personal | 2,700 |

| Sitio web | imf |

A través del fondo y otras actividades como la recopilación de estadísticas y análisis, la vigilancia de las economías de sus miembros y la demanda de políticas particulares, el FMI trabaja para mejorar las economías de sus países miembros. Los objetivos de la organización establecidos en el Convenio Constitutivo son: promover la cooperación monetaria internacional, el comercio internacional, el alto empleo, la estabilidad del tipo de cambio, el crecimiento económico sostenible y poner recursos a disposición de los países miembros con dificultades financieras.

El actual Director Gerente (MD) y Presidente del Fondo Monetario Internacional es la destacada abogada y ex política francesa, Christine Lagarde, que ha ocupado el cargo desde el 5 de julio de 2011.

Funciones

Según el propio FMI, trabaja para fomentar el crecimiento global y la estabilidad económica al proporcionar políticas, asesorar y financiar a los miembros, trabajando con las naciones en desarrollo para ayudarlas a alcanzar la estabilidad macroeconómica y reducir la pobreza. La razón de esto es que los mercados de capitales internacionales privados funcionan imperfectamente y muchos países tienen acceso limitado a los mercados financieros. Tales imperfecciones del mercado, junto con la financiación de la balanza de pagos, proporcionan la justificación para la financiación oficial, sin la cual muchos países solo podrían corregir grandes desequilibrios de pagos externos a través de medidas con consecuencias económicas adversas. El FMI proporciona fuentes alternativas de financiamiento.

Tras la fundación del FMI, sus tres funciones principales fueron: supervisar los acuerdos de tipo de cambio fijo entre países, ayudando así a los gobiernos nacionales a gestionar sus tipos de cambio y permitiendo a estos gobiernos priorizar el crecimiento económico y proporcionar capital a corto plazo para ayudar al balance de pagos. Esta asistencia estaba destinada a prevenir la propagación de crisis económicas internacionales. El FMI también tenía la intención de ayudar a reparar las piezas de la economía internacional después de la Gran Depresión y la Segunda Guerra Mundial. Además, para proporcionar inversiones de capital para el crecimiento económico y proyectos como la infraestructura.

El papel del FMI se vio fundamentalmente alterado por los tipos de cambio flotantes posteriores a 1971. Pasó a examinar las políticas económicas de los países con acuerdos de préstamo del FMI para determinar si la escasez de capital se debía a fluctuaciones económicas o política económica. El FMI también investigó qué tipos de políticas gubernamentales garantizarían la recuperación económica. Una preocupación particular del FMI fue evitar que la crisis financiera, como las de México 1982, Brasil en 1987, Asia oriental en 1997-98 y Rusia en 1998, propagaran y amenazaran todo el sistema financiero y monetario global. El desafío consistía en promover e implementar políticas que redujeran la frecuencia de las crisis entre los países de mercados emergentes, especialmente los países de ingresos medianos que son vulnerables a salidas masivas de capital. En lugar de mantener una posición de supervisión únicamente de los tipos de cambio, su función se convirtió en la vigilancia del desempeño macroeconómico general de los países miembros. Su papel se volvió mucho más activo porque el FMI ahora maneja la política económica en lugar de solo las tasas de cambio.

Además, el FMI negocia condiciones sobre préstamos y préstamos bajo su política de condicionalidad, que se estableció en la década de 1950. Los países de bajos ingresos pueden endeudarse en condiciones favorables, lo que significa que hay un período de tiempo sin tasas de interés, a través de la Facilidad de Crédito Extendida (ECF), la Facilidad de Crédito Standby (SCF) y la Facilidad de Crédito Rápido (RCF). Los préstamos no concesionales, que incluyen tasas de interés, se otorgan principalmente a través de Acuerdos Stand-By (SBA), la Línea de Crédito Flexible (FCL), la Línea de Precaución y Liquidez (PLL) y la Facilidad del Fondo Ampliado. El FMI proporciona asistencia de emergencia a través del Instrumento de Financiamiento Rápido (RFID) a los miembros que enfrentan necesidades urgentes de balanza de pagos.

Vigilancia de la economía global

El FMI tiene el mandato de supervisar el sistema monetario y financiero internacional y supervisar las políticas económicas y financieras de sus países miembros. Esta actividad se conoce como vigilancia y facilita la cooperación internacional. Desde la desaparición del sistema de tipos de cambio fijos de Bretton Woods a principios de la década de 1970, la vigilancia ha evolucionado en gran medida a través de cambios en los procedimientos y no mediante la adopción de nuevas obligaciones. Las responsabilidades cambiaron de las del tutor a las del supervisor de las políticas de los miembros.

El Fondo generalmente analiza la idoneidad de las políticas económicas y financieras de cada país miembro para lograr un crecimiento económico ordenado y evalúa las consecuencias de estas políticas para otros países y para la economía mundial.

En 1995, el Fondo Monetario Internacional comenzó a trabajar en estándares de difusión de datos con el objetivo de orientar a los países miembros del FMI para que difundan sus datos económicos y financieros al público. El Comité Monetario y Financiero Internacional (CMFI) aprobó las directrices para las normas de difusión y se dividieron en dos niveles: el Sistema General de Divulgación de Datos (SGDD) y el Estándar Especial de Divulgación de Datos (NEDD).

La junta ejecutiva aprobó las NEDD y el SGDD en 1996 y 1997, respectivamente, y las modificaciones posteriores se publicaron en una Guía revisada del Sistema General de Divulgación de Datos. El sistema está dirigido principalmente a estadísticos y tiene como objetivo mejorar muchos aspectos de los sistemas estadísticos en un país. También forma parte de los Documentos estratégicos del Banco Mundial sobre Objetivos de Desarrollo del Milenio y Reducción de la Pobreza.

El objetivo principal del SGDD es alentar a los países miembros a crear un marco para mejorar la calidad de los datos y la creación de capacidad estadística para evaluar las necesidades estadísticas, establecer prioridades para mejorar la puntualidad, transparencia, fiabilidad y accesibilidad de los datos financieros y económicos. Algunos países inicialmente usaron el GDDS, pero luego se actualizaron a SDDS.

Algunas entidades que no son miembros del FMI también aportan datos estadísticos a los sistemas:

- Autoridad Palestina - GDDS

- Hong Kong - SDDS

- Macao - GDDS

- Instituciones de la UE:

- el Banco Central Europeo para la zona del euro - NEDD

- Eurostat para toda la UE - NEDD, proporcionando así datos de Chipre (no utilizando ningún sistema DDS por sí mismo) y Malta (utilizando solo el SGDD por sí mismo)

Condicionalidad de los préstamos

La condicionalidad del FMI es un conjunto de políticas o condiciones que el FMI requiere a cambio de recursos financieros. El FMI sí requiere garantías de los países para obtener préstamos, pero también requiere que el gobierno solicite asistencia para corregir sus desequilibrios macroeconómicos en forma de reforma de políticas. Si no se cumplen las condiciones, los fondos se retienen. El concepto de condicionalidad se introdujo en una decisión de la Junta Ejecutiva en 1952 y luego se incorporó al Convenio Constitutivo.

La condicionalidad está asociada a la teoría económica, así como a un mecanismo de cumplimiento para el pago. Derivado principalmente del trabajo de Jacques Polak, el apuntalamiento teórico de la condicionalidad fue el "enfoque monetario de la balanza de pagos".

Ajuste estructural

Algunas de las condiciones para el ajuste estructural pueden incluir:

- Reducir los gastos, también conocido como austeridad.

- Concentrar el producto económico en la exportación directa y la extracción de recursos,

- Devaluación de las monedas,

- Liberalización del comercio o eliminación de las restricciones a la importación y exportación

- Aumentar la estabilidad de la inversión (al complementar la inversión extranjera directa con la apertura de los mercados accionarios nacionales),

- Equilibrar los presupuestos y no gastar de más,

- Eliminar controles de precios y subsidios estatales,

- Privatización o desincorporación de la totalidad o parte de las empresas estatales,

- Mejorar los derechos de los inversores extranjeros con respecto a las leyes nacionales,

- Mejorando la gobernabilidad y luchando contra la corrupción.

Estas condiciones se conocen como el Consenso de Washington.

Beneficios

Estas condiciones de préstamo aseguran que el país prestatario pueda reembolsar al FMI y que el país no intentará resolver sus problemas de balanza de pagos de manera que afecte negativamente a la economía internacional. El problema de incentivos del riesgo moral -cuando los agentes económicos maximizan su propia utilidad en detrimento de otros porque no soportan todas las consecuencias de sus acciones- se mitiga mediante condiciones en lugar de proporcionar garantías; Los países que necesitan préstamos del FMI generalmente no poseen garantías valiosas a nivel internacional.

La condicionalidad también asegura al FMI que los fondos que se le prestan se utilizarán para los fines definidos en el Convenio Constitutivo y brinda garantías de que ese país podrá rectificar sus desequilibrios macroeconómicos y estructurales. A juicio del FMI, la adopción por el miembro de ciertas medidas correctivas o políticas le permitirá pagar al FMI, garantizando así que los recursos estarán disponibles para apoyar a otros miembros.

A partir de 2004, los países prestatarios han tenido un historial muy bueno para reembolsar el crédito otorgado en virtud de las líneas de crédito ordinarias del FMI con pleno interés durante la duración del préstamo. Esto indica que los préstamos del FMI no imponen una carga a los países acreedores, ya que los países prestatarios reciben intereses a interés de mercado en la mayoría de sus cuotas, más cualquiera de sus suscripciones en moneda propia que son cedidas por el FMI, más toda la reserva activos que proporcionan el FMI.

Historia

Originalmente, el FMI se diseñó como parte del acuerdo de intercambio del sistema de Bretton Woods en 1944. Durante la Gran Depresión, los países aumentaron drásticamente las barreras al comercio en un intento por mejorar sus economías en quiebra. Esto condujo a la devaluación de las monedas nacionales y a la disminución del comercio mundial.

Este colapso en la cooperación monetaria internacional creó una necesidad de supervisión. Los representantes de 45 gobiernos se reunieron en la Conferencia de Bretton Woods en el Hotel Mount Washington en Bretton Woods, New Hampshire, en los Estados Unidos, para discutir un marco para la cooperación económica internacional de posguerra y cómo reconstruir Europa.

Hubo dos puntos de vista sobre el papel que el FMI debería asumir como institución económica global. El delegado estadounidense Harry Dexter White previó un FMI que funcionaba más como un banco, asegurándose de que los estados prestatarios pudieran pagar sus deudas a tiempo. La mayor parte del plan de White se incorporó a los actos finales adoptados en Bretton Woods. El economista británico John Maynard Keynes imaginó que el FMI sería un fondo de cooperación que los estados miembros podrían utilizar para mantener la actividad económica y el empleo a través de crisis periódicas. Este punto de vista sugiere un FMI que ayudó a los gobiernos y actuó como lo hizo el gobierno de los Estados Unidos durante el New Deal en respuesta a la Segunda Guerra Mundial.

El FMI nació formalmente el 27 de diciembre de 1945, cuando los primeros 29 países ratificaron su Convenio Constitutivo. A fines de 1946, el FMI había crecido a 39 miembros. El 1 de marzo de 1947, el FMI comenzó sus operaciones financieras, y el 8 de mayo, Francia se convirtió en el primer país en pedir prestado.

El FMI fue una de las organizaciones clave del sistema económico internacional; su diseño permitió al sistema equilibrar la reconstrucción del capitalismo internacional con la maximización de la soberanía económica nacional y el bienestar humano, también conocido como el liberalismo incrustado. La influencia del FMI en la economía global aumentó constantemente a medida que acumulaba más miembros. El aumento reflejó particularmente el logro de la independencia política por parte de muchos países africanos y, más recientemente, la disolución de la Unión Soviética en 1991 porque la mayoría de los países en la esfera de influencia soviética no se unieron al FMI.

El sistema de Bretton Woods prevaleció hasta 1971, cuando el gobierno de los Estados Unidos suspendió la convertibilidad de las reservas de dólares estadounidenses (y dólares en poder de otros gobiernos) en oro. Esto se conoce como el choque de Nixon. Los cambios a los artículos de acuerdo del FMI que reflejan estos cambios fueron ratificados por los Acuerdos de Jamaica de 1976.

Desde 2000

El FMI proporcionó dos grandes paquetes de préstamos a principios de la década de 2000 a Argentina (durante la gran depresión argentina de 1998-2002) y Uruguay (después de la crisis bancaria de Uruguay en 2002). Sin embargo, a mediados de la década de 2000, los préstamos del FMI alcanzaron su porcentaje más bajo del PIB mundial desde los años setenta.

En mayo de 2010, el FMI participó, en una proporción de 3:11, en el primer rescate griego que ascendió a 110.000 millones de euros, para hacer frente a la gran acumulación de deuda pública, causada por la persistencia de grandes déficits del sector público. Como parte del rescate, el gobierno griego acordó adoptar medidas de austeridad que reducirían el déficit del 11% en 2009 a "muy por debajo del 3%" en 2014. El rescate no incluyó medidas de reestructuración de la deuda, como un corte de pelo, para disgusto de los directores suizos, brasileños, indios, rusos y argentinos del FMI, con las propias autoridades griegas (en ese momento, el primer ministro George Papandreou y el ministro de Finanzas Giorgos Papakonstantinou), que descartaron un recorte de personal.

Un segundo paquete de rescate de más de € 100 mil millones se acordó en el transcurso de unos pocos meses a partir de octubre de 2011, tiempo durante el cual Papandreou fue forzado a dejar su cargo. La denominada Troika, de la cual forma parte el FMI, son administradores conjuntos de este programa, que fue aprobado por los Directores Ejecutivos del FMI el 15 de marzo de 2012 por 23.800 millones de DEG, y en el que los bonistas privados se cortaron el pelo. del 50%. En el intervalo entre mayo de 2010 y febrero de 2012, los bancos privados de Holanda, Francia y Alemania redujeron la exposición a la deuda griega de € 122 mil millones a € 66 mil millones.

A partir de enero de 2012, los mayores prestatarios del FMI en orden fueron Grecia, Portugal, Irlanda, Rumania y Ucrania.

El 25 de marzo de 2013, la Troika acordó un rescate internacional de 10 000 millones de euros a Chipre, a costa de los chipriotas de su acuerdo: cerrar el segundo banco más grande del país; imponer un impuesto de depósito bancario por única vez a los depósitos no asegurados del Banco de Chipre. Ningún depósito asegurado de € 100k o menos se vería afectado bajo los términos de un nuevo esquema de fianza.

El tema de la reestructuración de la deuda soberana fue examinado por el FMI en abril de 2013 por primera vez desde 2005, en un informe titulado "Reestructuración de la deuda soberana: acontecimientos recientes e implicaciones para el marco jurídico y normativo del Fondo". El documento, que fue discutido por la junta el 20 de mayo, resumió las experiencias recientes en Grecia, San Cristóbal y Nieves, Belice y Jamaica. Una entrevista explicativa con el subdirector Hugh Bredenkamp se publicó unos días después, al igual que una deconstrucción de Matina Stevis del Wall Street Journal .

En la publicación Fiscal Monitor de octubre de 2013 , el FMI sugirió que una tasa de capital capaz de reducir los coeficientes de la deuda pública de la zona del euro a "niveles de finales de 2007" requeriría una tasa impositiva muy alta de alrededor del 10%.

El departamento de Asuntos Fiscales del FMI, encabezado en ese momento por el director interino Sanjeev Gupta, produjo un informe de enero de 2014 titulado "Política fiscal e inequidad de ingresos" que establecía que "algunos impuestos gravados sobre la riqueza, especialmente sobre bienes inmuebles, también son una opción para las economías que buscan impuestos más progresivos ... Los impuestos a la propiedad son equitativos y eficientes, pero están infrautilizados en muchas economías ... Existe un margen considerable para explotar este impuesto más plenamente, como fuente de ingresos y como instrumento redistributivo ".

A fines de marzo de 2014, el FMI aseguró un fondo de rescate de $ 18 mil millones para el gobierno provisional de Ucrania después de la revolución ucraniana de 2014.

Países miembros

[[| Estados miembros del FMI

Los Estados miembros del FMI no aceptan las obligaciones del Artículo VIII, Secciones 2, 3 y 4]]

No todos los países miembros del FMI son estados soberanos y, por lo tanto, no todos los "países miembros" del FMI son miembros de las Naciones Unidas. En medio de los "países miembros" del FMI que no son estados miembros de la ONU hay áreas no soberanas con jurisdicciones especiales que están oficialmente bajo la soberanía de los estados miembros de la ONU, como Aruba, Curazao, Hong Kong y Macao, así como también como Kosovo. Los miembros corporativos nombran miembros votantes de oficio , que se enumeran a continuación. Todos los miembros del FMI son también miembros del Banco Internacional de Reconstrucción y Fomento (BIRF) y viceversa.

Los ex miembros son Cuba (que se fue en 1964) y la República de China (Taiwán), que fue expulsado de la ONU en 1980 después de perder el apoyo del entonces presidente estadounidense Jimmy Carter y fue reemplazado por la República Popular de China. Sin embargo, "Taiwan Province of China" todavía figura en los índices oficiales del FMI.

Además de Cuba, los otros estados de la ONU que no pertenecen al FMI son Andorra, Liechtenstein, Mónaco y Corea del Norte.

La ex Checoslovaquia fue expulsada en 1954 por "no proporcionar los datos necesarios" y fue readmitida en 1990, después de la Revolución de Terciopelo. Polonia se retiró en 1950-presuntamente presionado por la Unión Soviética-pero regresó en 1986.

Cualificaciones

Cualquier país puede solicitar ser parte del FMI. Después de la formación del FMI, en el período inicial de la posguerra, las reglas para la membresía del FMI se dejaron relativamente sueltas. Los miembros deben realizar pagos periódicos de membresía para cumplir con su cuota, abstenerse de las restricciones de divisas a menos que cuenten con el permiso del FMI, atenerse al Código de Conducta en los Estatutos del FMI y proporcionar información económica nacional. Sin embargo, se impusieron reglas más estrictas a los gobiernos que solicitaron financiamiento al FMI.

Los países que se unieron al FMI entre 1945 y 1971 acordaron mantener sus tipos de cambio asegurados a tasas que podrían ajustarse solo para corregir un "desequilibrio fundamental" en la balanza de pagos, y solo con el acuerdo del FMI.

Algunos miembros tienen una relación muy difícil con el FMI e, incluso cuando todavía son miembros, no se dejan controlar.

Beneficios

Los países miembros del FMI tienen acceso a información sobre las políticas económicas de todos los países miembros, la oportunidad de influir en las políticas económicas de otros miembros, asistencia técnica en asuntos bancarios, fiscales y cambiarios, apoyo financiero en tiempos de dificultades de pago y mayor oportunidades para el comercio y la inversión.

Liderazgo

Junta de Gobernadores

La Junta de Gobernadores está compuesta por un gobernador y un gobernador suplente por cada país miembro. Cada país miembro designa a sus dos gobernadores. La Junta normalmente se reúne una vez al año y es responsable de elegir o designar a los directores ejecutivos para la Junta Ejecutiva. Si bien la Junta de Gobernadores es oficialmente responsable de aprobar los aumentos de cuotas, asignaciones especiales de derechos de giro, la admisión de nuevos miembros, el retiro obligatorio de miembros y las enmiendas a los Artículos de Acuerdo y Reglamentos, en la práctica ha delegado la mayoría de sus poderes a la Junta Ejecutiva del FMI.

La Junta de Gobernadores es asesorada por el Comité Monetario y Financiero Internacional y el Comité de Desarrollo. El Comité Monetario y Financiero Internacional tiene 24 miembros y supervisa la evolución de la liquidez global y la transferencia de recursos a los países en desarrollo. El Comité de Desarrollo tiene 25 miembros y asesora sobre cuestiones críticas de desarrollo y sobre los recursos financieros necesarios para promover el desarrollo económico en los países en desarrollo. También asesoran sobre cuestiones comerciales y ambientales.

Junta Ejecutiva

24 Directores Ejecutivos conforman la Junta Ejecutiva. Los Directores Ejecutivos representan a los 189 países miembros en una lista de base geográfica. Los países con grandes economías tienen su propio Director Ejecutivo, pero la mayoría de los países se agrupan en distritos electorales que representan a cuatro o más países.

Tras la Enmienda de Voz y Participación de 2008, que entró en vigencia en marzo de 2011, ocho países designan cada uno a un Director Ejecutivo: los Estados Unidos, Japón, China, Alemania, Francia, el Reino Unido, Rusia y Arabia Saudita. Los 16 Directores restantes representan circunscripciones que consisten de 4 a 22 países. El Director Ejecutivo que representa el mayor grupo de 22 países representa el 1.55% de los votos. Esta Junta generalmente se reúne varias veces cada semana. La membresía de la Junta y la circunscripción están programadas para una revisión periódica cada ocho años.

Director general

El FMI está dirigido por un director gerente, que es el jefe del personal y se desempeña como presidente de la Junta Ejecutiva. El director general está asistido por un primer director general adjunto y otros tres directores generales adjuntos. Históricamente, el director gerente del FMI ha sido europeo y el presidente del Banco Mundial ha sido de los Estados Unidos. Sin embargo, este estándar se cuestiona cada vez más y la competencia por estos dos puestos pronto puede abrirse para incluir a otros candidatos calificados de cualquier parte del mundo.

En 2011, los países en desarrollo más grandes del mundo, las naciones BRIC, emitieron una declaración declarando que la tradición de designar a un europeo como director gerente socavó la legitimidad del FMI y pidió que el nombramiento se basara en los méritos.

Lista de directores generales

| Nr | fechas | Nombre | País de origen | Fondo |

|---|---|---|---|---|

| 1 | 6 de mayo de 1946 - 5 de mayo de 1951 | Dr. Camille Gutt | Bélgica | Político, economista, abogado, ministro de economía, ministro de finanzas |

| 2 | 3 de agosto de 1951 - 3 de octubre de 1956 | Ivar Rooth | Suecia | Economista, abogado, banquero central |

| 3 | 21 de noviembre de 1956 - 5 de mayo de 1963 | Per Jacobsson | Suecia | Economista, Abogado, Académico, Liga de Naciones, BIS |

| 4 | 1 de septiembre de 1963 - 31 de agosto de 1973 | Pierre-Paul Schweitzer | Francia | Abogado, Empresario, Funcionario, Banquero Central |

| 5 | 1 de septiembre de 1973 - 18 de junio de 1978 | Dr. Johan Witteveen | Países Bajos | Político, economista, académico, ministro de finanzas, viceprimer ministro, CPB |

| 6 | 18 de junio de 1978 - 15 de enero de 1987 | Jacques de Larosière | Francia | Hombre de negocios, funcionario, banquero central |

| 7 | 16 de enero de 1987 - 14 de febrero de 2000 | Dr. Michel Camdessus | Francia | Economista, funcionario, banquero central |

| 8 | 1 de mayo de 2000 - 4 de marzo de 2004 | Horst Köhler | Alemania | Político, Economista, Funcionario, BERD, Presidente |

| 9 | 7 de junio de 2004 - 31 de octubre de 2007 | Rodrigo Rato | España | Político, empresario, ministro de economía, ministro de finanzas, viceprimer ministro |

| 10 | 1 de noviembre de 2007 - 18 de mayo de 2011 | Dr. Dominique Strauss-Kahn | Francia | Político, economista, abogado, empresario, ministro de economía, ministro de finanzas |

| 11 | 5 de julio de 2011 - presente | Christine Lagarde | Francia | Político, abogado, ministro de finanzas |

El anterior director gerente, Dominique Strauss-Kahn, fue arrestado en conexión con los cargos de agredir sexualmente a un asistente de habitación de un hotel de Nueva York y renunció el 18 de mayo. Los cargos fueron retirados más tarde. El 28 de junio de 2011 Christine Lagarde fue confirmada como directora general del FMI por un período de cinco años a partir del 5 de julio de 2011.

Poder de votación

El poder de voto en el FMI se basa en un sistema de cuotas. Cada miembro tiene una cantidad de votos básicos (el número de votos básicos de cada miembro equivale al 5.502% del total de los votos ), más un voto adicional por cada derecho especial de giro (DEG) de 100.000 de la cuota de un país miembro. El derecho especial de giro es el unidad de cuenta del FMI y representa un reclamo de moneda. Se basa en una cesta de monedas internacionales clave. Los votos básicos generan un ligero sesgo a favor de los países pequeños, pero los votos adicionales determinados por SDR superan este sesgo. Los cambios en las acciones con derecho a voto requieren la aprobación de una mayoría calificada del 85% del poder de voto.

|

En diciembre de 2015, el Congreso de los Estados Unidos adoptó una legislación que autoriza la Cuota 2010 y las Reformas de Gobernabilidad. Como resultado,

- las cuotas de los 188 miembros aumentarán de un total de DEG 238.500 millones a aproximadamente DEG 477.000 millones, mientras que las cuotas y el poder de voto de los países miembros más pobres del FMI estarán protegidos.

- más del 6 por ciento de las cuotas se desplazará a los mercados dinámicos emergentes y los países en desarrollo, y también a los miembros subrepresentados e insuficientemente representados.

- cuatro países de mercados emergentes (Brasil, China, India y Rusia) estarán entre los diez miembros más importantes del FMI. Otros 10 miembros principales son los Estados Unidos, Japón, Alemania, Francia, el Reino Unido e Italia.

Efectos del sistema de cuotas

El sistema de cuotas del FMI se creó para recaudar fondos para préstamos. A cada país miembro del FMI se le asigna una cuota, o contribución, que refleja el tamaño relativo del país en la economía global. La cuota de cada miembro también determina su poder de voto relativo. Por lo tanto, las contribuciones financieras de los gobiernos miembros están vinculadas al poder de voto en la organización.

Este sistema sigue la lógica de una organización controlada por accionistas: los países ricos tienen más voz en la elaboración y revisión de las reglas. Dado que la toma de decisiones en el FMI refleja la posición económica relativa de cada miembro en el mundo, los países más ricos que proporcionan más dinero al FMI tienen más influencia que los miembros más pobres que contribuyen menos; no obstante, el FMI se centra en la redistribución.

Inflexibilidad del poder de voto

Las cuotas se revisan normalmente cada cinco años y pueden aumentarse cuando la Junta de Gobernadores lo considere necesario. Las acciones con derecho a voto del FMI son relativamente inflexibles: los países que crecen económicamente tienden a estar subrepresentados ya que su poder de voto va a la zaga. Actualmente, se sugirió reformar la representación de los países en desarrollo dentro del FMI. Las economías de estos países representan una gran parte del sistema económico mundial, pero esto no se refleja en el proceso de toma de decisiones del FMI a través de la naturaleza del sistema de cuotas. Joseph Stiglitz argumenta que "es necesario proporcionar una voz y representación más efectiva para los países en desarrollo, que ahora representan una porción mucho más grande de la actividad económica mundial desde 1944, cuando se creó el FMI". En 2008,

Superar la división de prestatario / acreedor

La membresía del FMI se divide en líneas de ingreso: ciertos países proporcionan los recursos financieros mientras que otros utilizan estos recursos. Tanto los "acreedores" de los países desarrollados como los "prestatarios" de los países en desarrollo son miembros del FMI. Los países desarrollados proporcionan los recursos financieros, pero rara vez celebran contratos de préstamo del FMI; ellos son los acreedores Por el contrario, los países en desarrollo utilizan los servicios de préstamo, pero contribuyen poco al conjunto de dinero disponible para prestar porque sus cuotas son más pequeñas; ellos son los prestatarios Por lo tanto, se crea tensión en torno a cuestiones de gobernabilidad porque estos dos grupos, acreedores y prestatarios, tienen intereses fundamentalmente diferentes.

La crítica es que el sistema de distribución del poder de voto a través de un sistema de cuotas institucionaliza la subordinación de los prestatarios y el dominio de los acreedores. La división resultante de la membresía del FMI en prestatarios y no prestatarios ha aumentado la controversia en torno a la condicionalidad porque los prestatarios están interesados en aumentar el acceso a los préstamos, mientras que los acreedores quieren mantener la seguridad de que los préstamos se reembolsarán.

Utilizar

Una fuente reciente reveló que el uso global promedio del crédito del FMI por década aumentó, en términos reales, en un 21% entre los años 1970 y 1980, y aumentó nuevamente en poco más del 22% desde la década de 1980 hasta el período 1991-2005. Otro estudio ha sugerido que desde 1950 solo el continente de África ha recibido $ 300 mil millones del FMI, el Banco Mundial y las instituciones afiliadas.

Un estudio de Bumba Mukherjee encontró que los países en desarrollo democráticos se benefician más de los programas del FMI que del desarrollo de países autocráticos porque la formulación de políticas y el proceso de decidir dónde se usa el dinero prestado son más transparentes dentro de una democracia. Un estudio realizado por Randall Stone descubrió que aunque estudios anteriores encontraron poco impacto de los programas del FMI en la balanza de pagos, estudios más recientes que utilizan métodos más sofisticados y muestras más amplias "generalmente encontraron que los programas del FMI mejoraron la balanza de pagos".

Marco de acceso excepcional - deuda soberana

El Marco de Acceso Excepcional se creó en 2003 cuando John B. Taylor era Subsecretario del Tesoro de los Estados Unidos para Asuntos Internacionales. El nuevo Marco entró en pleno funcionamiento en febrero de 2003 y se aplicó en las decisiones posteriores sobre Argentina y Brasil. Su propósito era establecer algunas reglas y límites razonables sobre la forma en que el FMI otorga préstamos para apoyar a los gobiernos con problemas de deuda, especialmente en los mercados emergentes, y así alejarse de la mentalidad de rescate de los años noventa. Tal reforma era esencial para terminar con la atmósfera de crisis que entonces existía en los mercados emergentes. La reforma estuvo estrechamente relacionada con, y se llevó a cabo casi al mismo tiempo, las acciones de varios países de mercados emergentes para colocar cláusulas de acción colectiva en sus contratos de bonos.

En 2010, se abandonó el marco para que el FMI pudiera otorgar préstamos a Grecia en una situación insostenible y política.

El personal del FMI retomó el tema de la reestructuración de la deuda soberana en abril de 2013 por primera vez desde 2005, en un informe titulado "Reestructuración de la deuda soberana: acontecimientos recientes e implicaciones para el marco jurídico y normativo del Fondo". El documento, que fue discutido por la junta el 20 de mayo, resumió las experiencias recientes en Grecia, San Cristóbal y Nieves, Belice y Jamaica. Una entrevista explicativa con el subdirector Hugh Bredenkamp se publicó unos días después, al igual que una deconstrucción de Matina Stevis del Wall Street Journal .

El personal fue encaminado a formular una política actualizada, que se logró el 22 de mayo de 2014 con un informe titulado "Marco crediticio y deuda soberana del Fondo: consideraciones preliminares", y examinado por la Junta Ejecutiva el 13 de junio. El personal propuso que "en circunstancias en las que un miembro (soberano) haya perdido acceso al mercado y la deuda se considere sostenible ... el FMI podría proporcionar Acceso Excepcional sobre la base de una operación de deuda que implica una extensión de los vencimientos", que fue etiquetada como una "operación de reperfilación". Estas operaciones de reperfilación serían "generalmente menos costosas para el deudor y los acreedores, y por lo tanto para el sistema en general, en relación con una operación de reducción de la deuda inicial o un rescate que es seguido por la reducción de la deuda ...

FMI y globalización

La globalización abarca tres instituciones: mercados financieros globales y empresas transnacionales, gobiernos nacionales vinculados entre sí en alianzas económicas y militares encabezadas por los Estados Unidos, y crecientes "gobiernos globales" como la Organización Mundial del Comercio (OMC), el FMI y el Banco Mundial. Charles Derber argumenta en su libro People Before Profit: "Estas instituciones interactúan creando un nuevo sistema de poder global donde la soberanía se globaliza, quitando el poder y la autoridad constitucional de las naciones y dándolas a los mercados globales y a los organismos internacionales". Titus Alexander sostiene que este sistema institucionaliza la desigualdad global entre los países occidentales y el mundo de la mayoría en una forma de apartheid global, en el cual el FMI es un pilar clave.

El establecimiento de instituciones económicas globalizadas ha sido un síntoma y un estímulo para la globalización. El desarrollo del Banco Mundial, los bancos de desarrollo regional de la FITIM como el Banco Europeo de Reconstrucción y Desarrollo (BERD) y las instituciones de comercio multilateral como la OMC marcan un alejamiento del dominio del estado como unidad exclusiva de análisis en el ámbito internacional. asuntos. La globalización ha sido transformadora en términos de una reconceptualización de la soberanía estatal.

Tras la agresiva campaña de desregulación financiera de la administración estadounidense Bill Clinton en la década de 1990, los líderes de globalización anularon las restricciones de larga data de los gobiernos que limitaban la propiedad extranjera de sus bancos, desregularon el cambio de divisas y eliminaron restricciones sobre la rapidez con que los inversores extranjeros podían retirar el dinero.

Informe del Fondo en mayo de 2015, los gobiernos del mundo subsidian indirectamente a las compañías de combustibles fósiles con $ 5.3bn (£ 3.4bn) al año. La mayoría se debe a que los contaminadores no pagan los costos impuestos a los gobiernos por la quema de carbón, petróleo y gas: contaminación del aire, problemas de salud, inundaciones, sequías y tormentas causadas por el cambio climático.

Criticas

La investigación del Instituto de Desarrollo Exterior (ODI) realizada en 1980 incluyó críticas al FMI que respaldan el análisis de que es un pilar de lo que el activista Titus Alexander llama el apartheid global.

- Se consideró que los países desarrollados tenían un papel y control más dominantes sobre los países menos desarrollados (PMA).

- En segundo lugar, el Fondo trabajó sobre la suposición incorrecta de que todos los desequilibrios de pagos fueron causados internamente. El Grupo de los 24 (G-24), en nombre de los países menos adelantados, y la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) se quejaron de que el FMI no distinguía suficientemente entre los desequilibrios con causas predominantemente externas en lugar de internas. Esta crítica fue expresada a raíz de la crisis del petróleo de 1973. Luego, los PMA se encontraron con déficits de pagos debido a cambios adversos en sus términos de intercambio, y el Fondo prescribió programas de estabilización similares a los sugeridos para los déficits causados por el gasto excesivo del gobierno. Enfrentado a desequilibrios a largo plazo y generados externamente, el G-24 abogó por que los PMA tengan más tiempo para ajustar sus economías.

- Algunas políticas del FMI pueden ser anti-desarrollo; El informe dice que los efectos deflacionarios de los programas del FMI condujeron rápidamente a pérdidas de producción y empleo en economías donde los ingresos eran bajos y el desempleo era alto. Además, la carga de la deflación es soportada desproporcionadamente por los pobres.

- Por último, se sugiere que las políticas del FMI carecen de un fundamento económico claro. Sus fundamentos de política eran teóricos y poco claros debido a las diferentes opiniones y rivalidades departamentales al tratar con países con circunstancias económicas muy variadas.

Las conclusiones de la ODI fueron que la propia naturaleza del FMI de promover enfoques orientados al mercado atrajo críticas inevitables. Por otro lado, el FMI podría servir como chivo expiatorio y permitir a los gobiernos culpar a los banqueros internacionales. El ODI reconoció que el FMI era insensible a las aspiraciones políticas de los PMA, mientras que sus condiciones de política eran inflexibles.

Argentina, que el FMI consideró que era un país modelo en su cumplimiento de las propuestas de políticas de las instituciones de Bretton Woods, experimentó una crisis económica catastrófica en 2001, que algunos creen que fue causada por restricciones presupuestarias inducidas por el FMI, que socavaron la capacidad del gobierno de mantener la infraestructura nacional incluso en áreas cruciales como la salud, la educación y la seguridad, y la privatización de recursos nacionales estratégicamente vitales. Otros atribuyen la crisis al federalismo fiscal mal diseñado de la Argentina, que hizo que el gasto subnacional aumentara rápidamente. La crisis se sumó al odio generalizado hacia esta institución en Argentina y otros países de América del Sur, y muchos culparon al FMI por los problemas económicos de la región.

En 2006, un analista de políticas de ActionAid, Akanksha Marphatia, afirmó que las políticas del FMI en África socavan cualquier posibilidad de alcanzar los Objetivos de Desarrollo del Milenio (ODM) debido a restricciones impuestas que impiden el gasto en sectores importantes, como la educación y la salud.

En una entrevista (2008-05-19), el ex primer ministro rumano Călin Popescu-Tăriceanu afirmó que "desde 2005, el FMI comete errores constantemente cuando aprecia los resultados económicos del país". El ex presidente tanzano Julius Nyerere, que afirmó que los países africanos endeudados cedían su soberanía al FMI y al Banco Mundial, preguntó: "¿Quién eligió al FMI como el ministerio de finanzas de todos los países del mundo?"

El ex economista jefe del FMI y ex gobernador del Banco de la Reserva de la India (RBI), Raghuram Rajan, quien predijo la crisis financiera de 2007-08 criticó al FMI por seguir siendo un jugador suplente para el mundo desarrollado. Criticó al FMI por elogiar las políticas monetarias de los EE. UU., Que según él estaban causando estragos en los mercados emergentes. Había criticado las políticas monetarias ultrabajas de las naciones occidentales y el FMI.

Condicionalidad

El FMI ha sido criticado por estar "fuera de contacto" con las condiciones económicas locales, las culturas y los entornos en los países que requieren una reforma de políticas. El asesoramiento económico que brinda el FMI no siempre toma en cuenta la diferencia entre lo que significa el gasto en papel y cómo lo sienten los ciudadanos.

Jeffrey Sachs argumenta que la "prescripción habitual" del FMI es ajustar el cinturón presupuestario a países que son demasiado pobres para poseer cinturones ". Sachs escribió que el papel del FMI como institución generalista especializada en cuestiones macroeconómicas necesita reformas. La condicionalidad también ha sido criticada porque un país puede prometer colaterales de "activos aceptables" para obtener exenciones, si se supone que todos los países pueden proporcionar "garantías aceptables".

Una opinión es que la condicionalidad socava las instituciones políticas nacionales. Los gobiernos receptores están sacrificando la autonomía política a cambio de fondos, lo que puede llevar al resentimiento público del liderazgo local por aceptar y hacer cumplir las condiciones del FMI. La inestabilidad política puede resultar de una mayor rotación del liderazgo a medida que los líderes políticos son reemplazados en las elecciones electorales. Las condiciones del FMI a menudo son criticadas por reducir los servicios gubernamentales, lo que aumenta el desempleo.

Otra crítica es que los programas del FMI solo están diseñados para abordar la mala gobernanza, el gasto gubernamental excesivo, la excesiva intervención del gobierno en los mercados y una excesiva propiedad estatal. Esto supone que este pequeño rango de problemas representa los únicos problemas posibles; todo está estandarizado y los contextos diferentes son ignorados. Un país también puede verse obligado a aceptar condiciones que normalmente no aceptaría si no hubiera estado en una crisis financiera que necesita ayuda.

Además de eso, independientemente de las metodologías y los conjuntos de datos utilizados, llega a la misma conclusión de exacerbar la desigualdad de ingresos. Con el coeficiente de Gini, quedó claro que los países con programas del FMI enfrentan una mayor desigualdad de ingresos.

Se afirma que las condiciones retrasan la estabilidad social y, por lo tanto, inhiben los objetivos establecidos del FMI, mientras que los programas de ajuste estructural conducen a un aumento de la pobreza en los países receptores. El FMI a veces defiende los "programas de austeridad", recortando el gasto público y aumentando los impuestos incluso cuando la economía es débil, para acercar los presupuestos a un equilibrio, reduciendo así los déficits presupuestarios. A menudo se aconseja a los países reducir su tasa de impuestos corporativos. En la globalización y sus descontentos, Joseph E. Stiglitz, ex economista jefe y vicepresidente senior del Banco Mundial, critica estas políticas. Él argumenta que al convertirse a un enfoque más monetarista, el propósito del fondo ya no es válido, ya que fue diseñado para proporcionar fondos a los países para llevar a cabo refutaciones keynesianas, y que el FMI "no estaba participando en una conspiración, pero reflejaba los intereses y la ideología de la comunidad financiera occidental ".

La política internacional juega un papel importante en la toma de decisiones del FMI. La influencia de los Estados miembros es aproximadamente proporcional a su contribución a las finanzas del FMI. Estados Unidos tiene el mayor número de votos y, por lo tanto, ejerce la mayor influencia. La política doméstica a menudo entra en juego, con los políticos en los países en desarrollo que usan la condicionalidad para ganar influencia sobre la oposición para influenciar la política.

Reforma

Función y políticas

El FMI es solo una de las muchas organizaciones internacionales, y es una institución generalista que se ocupa solo de cuestiones macroeconómicas; sus áreas centrales de preocupación en los países en desarrollo son muy estrechas. Una propuesta de reforma es un movimiento hacia una estrecha asociación con otros organismos especializados como UNICEF, la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO) y el Programa de las Naciones Unidas para el Desarrollo (PNUD).

Jeffrey Sachs argumenta en The End of Poverty que el FMI y el Banco Mundial tienen "los economistas más brillantes y el liderazgo en asesorar a los países pobres sobre cómo salir de la pobreza, pero el problema es la economía del desarrollo". La economía del desarrollo necesita la reforma, no el FMI. También señala que las condiciones de los préstamos del FMI deberían combinarse con otras reformas, por ejemplo, la reforma comercial en los países desarrollados, la cancelación de la deuda y la mayor asistencia financiera para las inversiones en infraestructura básica. Las condiciones de los préstamos del FMI no pueden ser independientes y producir cambios; necesitan asociarse con otras reformas u otras condiciones según corresponda.

La influencia de los EE. UU.

El consenso académico es que la toma de decisiones del FMI no es simplemente tecnocrática, sino que también está guiada por preocupaciones políticas y económicas. Estados Unidos es el miembro más poderoso del FMI y su influencia llega incluso a la toma de decisiones con respecto a los acuerdos de préstamos individuales. Históricamente, Estados Unidos se ha opuesto abiertamente a perder lo que el secretario del Tesoro, Jacob Lew, describió en 2015 como su "papel de liderazgo" en el FMI y la capacidad de los Estados Unidos para dar forma a las normas y prácticas internacionales.

Las reformas para otorgar más poderes a las economías emergentes fueron acordadas por el G20 en 2010. Sin embargo, las reformas no pudieron aprobarse hasta que fueron ratificadas por el Congreso de los Estados Unidos, ya que el 85% del poder de voto del Fondo era necesario para que las reformas tuvieran efecto. y los estadounidenses tenían más del 16% del poder de voto en ese momento. Luego de reiteradas críticas, los Estados Unidos finalmente ratificaron las reformas de voto a fines de 2015. Los países de la OCDE mantuvieron su abrumadora mayoría de votos con derecho a voto, y los Estados Unidos en particular retuvieron su participación en más del 16%.

Apoyo de dictaduras

El papel de las instituciones de Bretton Woods ha sido controvertido desde finales de la Guerra Fría, debido a las afirmaciones de que los legisladores del FMI respaldaron dictaduras militares amistosas con corporaciones estadounidenses y europeas, pero también otros regímenes anticomunistas y comunistas (como el Zaire de Mobutu y el de Ceauşescu Rumania, respectivamente). Los críticos también afirman que el FMI es generalmente apático u hostil a los derechos humanos y los derechos laborales. La controversia ha ayudado a encender el movimiento antiglobalización.

Un ejemplo del apoyo del FMI a una dictadura fue su apoyo constante al gobierno de Mobutu en Zaire, aunque su propio enviado, Erwin Blumenthal, proporcionó un informe aleccionador sobre la corrupción y la malversación arraigadas y la incapacidad del país para devolver los préstamos.

Los argumentos a favor del FMI dicen que la estabilidad económica es un precursor de la democracia; sin embargo, los críticos destacan varios ejemplos en los que los países democratizados cayeron después de recibir préstamos del FMI.

Un estudio de 2017 no encontró evidencia de que los programas de préstamos del FMI socaven la democracia en los países prestatarios. Por el contrario, encontró "evidencia de diferencias condicionales modestas pero definitivamente positivas en los puntajes de democracia de los países participantes y no participantes".

Impacto en el acceso a la comida

Varias organizaciones de la sociedad civil han criticado las políticas del FMI por su impacto en el acceso a los alimentos, especialmente en los países en desarrollo. En octubre de 2008, el ex presidente de los Estados Unidos Bill Clinton pronunció un discurso ante las Naciones Unidas en el Día Mundial de la Alimentación, criticando al Banco Mundial y al FMI por sus políticas en materia de alimentación y agricultura:

Impacto en la salud pública

Un estudio de 2009 concluyó que las condiciones estrictas causaron miles de muertes en Europa del Este debido a la tuberculosis ya que la atención de salud pública tuvo que ser debilitada. En los 21 países a los que el FMI había otorgado préstamos, las muertes por tuberculosis aumentaron en un 16,6%.

En 2009, un libro de Rick Rowden titulado Las ideas mortales del neoliberalismo: cómo el FMI ha socavado la salud pública y la lucha contra el SIDA , afirmó que el enfoque monetarista del FMI para priorizar la estabilidad de precios (baja inflación) y la restricción fiscal (déficits presupuestarios bajos) fue innecesariamente restrictivo y ha impedido que los países en desarrollo aumenten las inversiones a largo plazo en infraestructura de salud pública. El libro afirma que las consecuencias han sido sistemas de salud pública crónicamente insuficientemente financiados, lo que ha llevado a desmoralizantes condiciones de trabajo que han alimentado una "fuga de cerebros" de personal médico, todo lo cual ha socavado la salud pública y la lucha contra el VIH / SIDA en los países en desarrollo.

En 2016, el departamento de investigación del FMI publicó un informe titulado "Neoliberalism: Oversold?" que, aunque alaba algunos aspectos de la "agenda neoliberal", afirma que la organización ha estado "sobrevendiendo" las políticas de austeridad fiscal y la desregulación financiera, que según ellos ha exacerbado tanto las crisis financieras como la desigualdad económica en todo el mundo.

Impacto en el medio ambiente

Las políticas del FMI han sido repetidamente criticadas por dificultar que los países endeudados digan no a los proyectos ambientalmente dañinos que, no obstante, generan ingresos como el petróleo, el carbón y los proyectos madereros y agrícolas que destruyen los bosques. Ecuador, por ejemplo, tuvo que desafiar repetidamente el asesoramiento del FMI para buscar la protección de sus selvas tropicales, aunque, paradójicamente, esta necesidad se citó en el argumento del FMI para brindar apoyo a Ecuador. El FMI reconoció esta paradoja en el informe de 2010 que propuso el Fondo Verde del FMI, un mecanismo para emitir derechos especiales de giro directamente para pagar por la prevención del daño climático y potencialmente otra protección ecológica perseguida generalmente por otras finanzas ambientales.

Si bien la respuesta a estos movimientos fue en general positiva, posiblemente porque la protección ecológica y la transformación de la energía y la infraestructura son más neutras desde el punto de vista político que las presiones para cambiar la política social. Algunos expertos expresaron su preocupación de que el FMI no fuera representativo y de que las propuestas del FMI de generar solo 200 000 millones de dólares al año para 2020 con los DEG como fondos semilla no fueron suficientes para deshacer el incentivo general de buscar proyectos destructivos inherentes al comercio mundial de productos básicos y sistemas bancarios: críticas a menudo dirigidas contra la Organización Mundial del Comercio y las grandes instituciones bancarias mundiales.

En el contexto de la crisis de la deuda europea, algunos observadores señalaron que España y California, dos economías con problemas dentro de Europa y Estados Unidos, y también Alemania, el partidario primario y políticamente más frágil de un rescate de la moneda del euro se beneficiarían del reconocimiento del FMI de su liderazgo en tecnología verde, y directamente de la demanda generada por Green Fund para sus exportaciones, lo que también podría mejorar sus calificaciones crediticias.

Escándalos

Tanto Lagarde como sus dos predecesores, Strauss-Kahn y Rato, han sido investigados por las autoridades y han sido juzgados o están programados para ser juzgados por una variedad de delitos.

Lagarde había sido acusada de dar un trato preferencial al hombre de negocios convertido en político Bernard Tapie mientras perseguía un desafío legal contra el gobierno francés. En ese momento, Lagarde era el ministro de economía francés. A las pocas horas de su condena, en la que escapó a cualquier castigo, la junta ejecutiva de 24 miembros del fondo descartó cualquier especulación de que tuviera que renunciar, elogiando su "destacado liderazgo" y el "amplio respeto" que comanda en todo el mundo.

Alternativas

En marzo de 2011, los Ministros de Economía y Finanzas de la Unión Africana propusieron establecer un Fondo Monetario Africano.

En la 6ª cumbre de BRICS en julio de 2014, los países BRICS (Brasil, Rusia, India, China y Sudáfrica) anunciaron el Acuerdo de Reserva Contingente (CRA) de BRICS con un tamaño inicial de US $ 100 mil millones, un marco para proporcionar liquidez mediante swaps de divisas. en respuesta a presiones de balanza de pagos reales o potenciales a corto plazo.

En 2014, se estableció el Banco Asiático de Inversión en Infraestructura de Asia.

En los medios

Life and Debt , un documental, trata sobre la influencia de las políticas del FMI sobre Jamaica y su economía desde un punto de vista crítico. Debtocracy , un documental griego independiente de 2011, también critica al FMI. El álbum FMI del músico portugués José Mário Branco de 1982 se inspira en la intervención del FMI en Portugal a través de programas de estabilización monitoreados en 1977-78. En la película de 2015, Our Brand Is Crisis , se menciona al FMI como un punto de contención política.

Obtenido de: https://en.wikipedia.org/wiki/International_Monetary_Fund