Macroeconomía

Definición

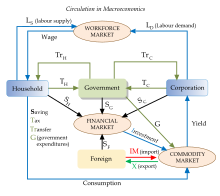

Macroeconomía (del griego prefijo makro, que significa "grande" y economía) es una rama de la economía que se ocupa del desempeño, la estructura, el comportamiento y la toma de decisiones de una economía en su conjunto. Esto incluye economías regionales, nacionales y globales. Los macroeconomistas estudian indicadores agregados como el PIB, las tasas de desempleo, el ingreso nacional, los índices de precios y las interrelaciones entre los diferentes sectores de la economía para comprender mejor cómo funciona la economía en su conjunto.Los macroeconomistas desarrollan modelos que explican la relación entre factores tales como el ingreso nacional, el producto, el consumo, el desempleo, la inflación, el ahorro, la inversión, el comercio internacional y las finanzas internacionales.

Mientras que la macroeconomía es un amplio campo de estudio, hay dos áreas de investigación que son emblemáticas de la disciplina: el intento de comprender las causas y consecuencias de las fluctuaciones a corto plazo en el ingreso nacional (el ciclo económico), y el intento de comprender la determinantes del crecimiento económico a largo plazo (aumentos en el ingreso nacional). Los gobiernos utilizan los modelos macroeconómicos y sus pronósticos para ayudar en el desarrollo y la evaluación de la política económica.

Macroeconomía y microeconomía, un par de términos acuñados por Ragnar Frisch, son los dos campos más generales en economía. A diferencia de la macroeconomía, la microeconomía es la rama de la economía que estudia el comportamiento de individuos y empresas al tomar decisiones y las interacciones entre estos individuos y empresas en mercados estrechamente definidos.

Conceptos macroeconómicos básicos

La macroeconomía abarca una variedad de conceptos y variables, pero hay tres temas centrales para la investigación macroeconómica. Las teorías macroeconómicas generalmente relacionan los fenómenos de producción, desempleo e inflación. Fuera de la teoría macroeconómica, estos temas también son importantes para todos los agentes económicos, incluidos los trabajadores, los consumidores y los productores.

Producto e ingreso

El producto nacional es la cantidad total de todo lo que un país produce en un período de tiempo determinado. Todo lo que se produce y vende genera una cantidad igual de ingresos. Por lo tanto, el producto y el ingreso generalmente se consideran equivalentes y los dos términos a menudo se usan indistintamente. El producto puede medirse como ingreso total, o puede verse desde el lado de la producción y medirse como el valor total de los bienes y servicios finales o la suma de todo el valor agregado en la economía.

El producto macroeconómico generalmente se mide por el producto interno bruto (PIB) o una de las otras cuentas nacionales. Los economistas interesados en aumentos a largo plazo en el rendimiento estudian el crecimiento económico. Los avances en la tecnología, la acumulación de maquinaria y otro capital, y una mejor educación y capital humano son factores que conducen a un mayor rendimiento económico a lo largo del tiempo. Sin embargo, la producción no siempre aumenta de manera consistente a lo largo del tiempo. Los ciclos económicos pueden causar caídas a corto plazo en la producción, llamadas recesiones. Los economistas buscan políticas macroeconómicas que eviten que las economías caigan en recesiones y que conduzcan a un crecimiento más rápido a largo plazo.

Desempleo

La cantidad de desempleo en una economía se mide por la tasa de desempleo, es decir, el porcentaje de trabajadores sin trabajo en la fuerza de trabajo. La tasa de desempleo en la fuerza de trabajo solo incluye a los trabajadores que buscan trabajo activamente. Se excluye a las personas que están jubiladas, que cursan estudios o que se ven desanimadas de buscar trabajo por falta de perspectivas laborales.

El desempleo puede dividirse en varios tipos que están relacionados con diferentes causas.

- La teoría clásica del desempleo sugiere que el desempleo ocurre cuando los salarios son demasiado altos para que los empleadores estén dispuestos a contratar más trabajadores. Otras teorías económicas más modernas sugieren que los salarios aumentados en realidad disminuyen el desempleo creando más demanda de consumo. Según estas teorías más recientes, el desempleo se debe a la menor demanda de bienes y servicios producidos por el trabajo y sugieren que solo en los mercados donde los márgenes de ganancia son muy bajos y el mercado no soportará un aumento en los precios del producto o servicio, los salarios más altos resultan en desempleo.

- En consonancia con la teoría clásica del desempleo, el desempleo por fricción se produce cuando existen vacantes de empleo adecuadas para un trabajador, pero el tiempo necesario para buscar y encontrar el empleo conduce a un período de desempleo.

- El desempleo estructural cubre una variedad de posibles causas de desempleo, incluyendo un desajuste entre las habilidades de los trabajadores y las habilidades requeridas para los empleos abiertos. Grandes cantidades de desempleo estructural pueden ocurrir cuando una economía está en transición en las industrias y los trabajadores encuentran que sus habilidades previas ya no están en demanda. El desempleo estructural es similar al desempleo friccional ya que ambos reflejan el problema de emparejar a los trabajadores con las vacantes laborales, pero el desempleo estructural también cubre el tiempo necesario para adquirir nuevas habilidades además del proceso de búsqueda a corto plazo.

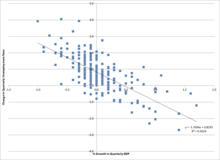

- Mientras que algunos tipos de desempleo pueden ocurrir independientemente de la condición de la economía, el desempleo cíclico ocurre cuando el crecimiento se estanca. La ley de Okun representa la relación empírica entre el desempleo y el crecimiento económico. La versión original de la ley de Okun establece que un aumento del 3% en la producción daría lugar a una disminución del 1% en el desempleo.

Inflación y deflación

Un aumento general de precios en toda la economía se llama inflación. Cuando los precios disminuyen, hay deflación. Los economistas miden estos cambios en los precios con índices de precios. La inflación puede ocurrir cuando una economía se sobrecalienta y crece demasiado rápido. Del mismo modo, una economía en declive puede conducir a la deflación.

Los banqueros centrales, que administran el suministro de dinero de un país, intentan evitar los cambios en el nivel de precios mediante el uso de la política monetaria. Aumentar las tasas de interés o reducir la oferta de dinero en una economía reducirá la inflación. La inflación puede conducir a una mayor incertidumbre y otras consecuencias negativas. La deflación puede reducir el rendimiento económico. Los banqueros centrales intentan estabilizar los precios para proteger a las economías de las consecuencias negativas de los cambios de precios.

Los cambios en el nivel de precios pueden ser el resultado de varios factores. La teoría cuantitativa del dinero sostiene que los cambios en el nivel de precios están directamente relacionados con los cambios en la oferta monetaria. La mayoría de los economistas creen que esta relación explica los cambios a largo plazo en el nivel de precios. Las fluctuaciones a corto plazo también pueden estar relacionadas con factores monetarios, pero los cambios en la demanda agregada y la oferta agregada también pueden influir en el nivel de precios. Por ejemplo, una disminución en la demanda debido a una recesión puede conducir a niveles de precios y deflación más bajos. Un shock de oferta negativo, como una crisis del petróleo, reduce la oferta agregada y puede causar inflación.

Modelos macroeconómicos

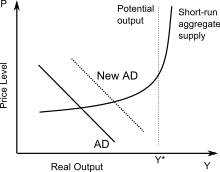

Oferta agregada-oferta agregada

El modelo AD-AS se ha convertido en el modelo de libro de texto estándar para explicar la macroeconomía. Este modelo muestra el nivel de precio y el nivel de producción real dado el equilibrio en la demanda agregada y la oferta agregada. La pendiente descendente de la curva de demanda agregada significa que se exige más producción a niveles de precios más bajos. La pendiente descendente es el resultado de tres efectos: el efecto Pigou o equilibrio real, que establece que a medida que los precios reales bajan, aumenta la riqueza real, lo que resulta en una mayor demanda de bienes por parte de los consumidores; el efecto Keynes o tasa de interés, que establece que a medida que los precios bajan, la demanda de dinero disminuye, lo que hace que las tasas de interés bajen y que los préstamos para la inversión y el consumo aumenten; y el efecto neto de exportación, que establece que a medida que aumentan los precios, los bienes nacionales se vuelven comparativamente más caros para los consumidores extranjeros,

En el uso keynesiano convencional del modelo AS-AD, la curva de oferta agregada es horizontal a bajos niveles de producción y se vuelve inelástica cerca del punto de producción potencial, lo que corresponde al pleno empleo. Dado que la economía no puede producir más allá de la producción potencial, cualquier expansión AD llevará a niveles de precios más altos en lugar de una producción más alta.

El diagrama AD-AS puede modelar una variedad de fenómenos macroeconómicos, incluida la inflación. Los cambios en los factores o determinantes del nivel no de precios causan cambios en la demanda agregada y cambios en la curva de la demanda agregada (AD). Cuando la demanda de bienes excede a la oferta, hay una brecha inflacionaria en la que se produce una inflación de demanda y la curva AD se desplaza hacia arriba a un nivel de precios más alto. Cuando la economía enfrenta costos más altos, se produce una inflación de empuje de costos y la curva AS se desplaza hacia arriba a niveles de precios más altos. El diagrama AS-AD también se usa ampliamente como una herramienta pedagógica para modelar los efectos de diversas políticas macroeconómicas.

IS-LM

El modelo IS-LM representa todas las combinaciones de tasas de interés y producción que aseguran el equilibrio en los mercados de bienes y dinero. El mercado de bienes está representado por el equilibrio en inversión y ahorro (IS), y el mercado monetario está representado por el equilibrio entre la oferta de dinero y la preferencia de liquidez. La curva IS se compone de los puntos donde la inversión, dada la tasa de interés, es igual a los ahorros, dado el producto.

La curva IS tiene una pendiente negativa porque el producto y la tasa de interés tienen una relación inversa en el mercado de bienes: a medida que aumenta la producción, se ahorra más dinero, lo que significa que las tasas de interés deben ser más bajas para estimular la inversión. La curva LM tiene pendiente ascendente porque la tasa de interés y la producción tienen una relación positiva en el mercado monetario: a medida que aumenta la producción, aumenta la demanda de dinero, lo que resulta en un aumento en la tasa de interés.

El modelo IS / LM se usa a menudo para demostrar los efectos de la política monetaria y fiscal. Los libros de texto frecuentemente usan el modelo IS / LM, pero no presentan las complejidades de los modelos macroeconómicos más modernos. Sin embargo, estos modelos aún presentan relaciones similares a las de IS / LM.

Modelos de crecimiento

El modelo de crecimiento neoclásico de Robert Solow se ha convertido en un modelo de libro de texto común para explicar el crecimiento económico en el largo plazo. El modelo comienza con una función de producción donde el producto nacional es el producto de dos entradas: capital y trabajo. El modelo de Solow supone que el trabajo y el capital se utilizan a tasas constantes sin las fluctuaciones en el desempleo y la utilización del capital que comúnmente se ven en los ciclos económicos.

Un aumento en el producto, o crecimiento económico, solo puede ocurrir debido a un aumento en el stock de capital, una población mayor o avances tecnológicos que conducen a una mayor productividad (productividad total de los factores). Un aumento en la tasa de ahorro lleva a un aumento temporal a medida que la economía crea más capital, lo que aumenta la producción. Sin embargo, eventualmente la tasa de depreciación limitará la expansión del capital: los ahorros se utilizarán para reemplazar el capital depreciado, y no habrá ahorros para pagar una expansión adicional en el capital. El modelo de Solow sugiere que el crecimiento económico en términos de producción per cápita depende únicamente de los avances tecnológicos que mejoran la productividad.

En los años ochenta y noventa surgió la teoría del crecimiento endógeno para desafiar la teoría del crecimiento neoclásico. Este grupo de modelos explica el crecimiento económico a través de otros factores, como el aumento de los rendimientos a escala del capital y el aprendizaje práctico, que se determinan endógenamente en lugar de la mejora tecnológica exógena utilizada para explicar el crecimiento en el modelo de Solow.

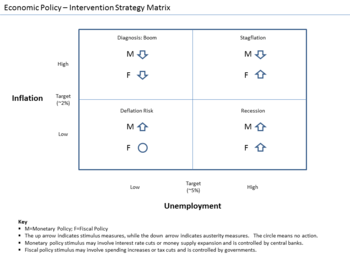

Política macroeconómica

La política macroeconómica generalmente se implementa a través de dos conjuntos de herramientas: política fiscal y monetaria. Ambas formas de política se utilizan para estabilizar la economía, lo que puede significar impulsar la economía al nivel del PIB consistente con el pleno empleo. La política macroeconómica se centra en limitar los efectos del ciclo económico para alcanzar los objetivos económicos de estabilidad de precios, pleno empleo y crecimiento.

La política monetaria

Los bancos centrales implementan la política monetaria controlando el suministro de dinero a través de varios mecanismos. Típicamente, los bancos centrales actúan emitiendo dinero para comprar bonos (u otros activos), lo que aumenta el suministro de dinero y reduce las tasas de interés, o, en el caso de la política monetaria contractiva, los bancos venden bonos y sacan dinero de la circulación. Por lo general, la política no se implementa al apuntar directamente al suministro de dinero.

Los bancos centrales cambian continuamente la oferta de dinero para mantener una tasa de interés fija. Algunos de ellos permiten que la tasa de interés fluctúe y se centran en las tasas de inflación objetivo. Los bancos centrales generalmente intentan obtener un alto rendimiento sin perder una política monetaria laxa que crea grandes cantidades de inflación.

La política monetaria convencional puede ser ineficaz en situaciones como una trampa de liquidez. Cuando las tasas de interés y la inflación son casi cero, el banco central no puede flexibilizar la política monetaria a través de medios convencionales.

Los bancos centrales pueden usar una política monetaria no convencional como la flexibilización cuantitativa para ayudar a aumentar la producción. En lugar de comprar bonos del gobierno, los bancos centrales pueden implementar la flexibilización cuantitativa comprando no solo bonos del gobierno, sino también otros activos como bonos corporativos, acciones y otros valores. Esto permite tasas de interés más bajas para una clase más amplia de activos más allá de los bonos del gobierno. En otro ejemplo de política monetaria no convencional, la Reserva Federal de los Estados Unidos recientemente hizo un intento de tal política con la Operación Twist. Incapaz de reducir las tasas de interés actuales, la Reserva Federal bajó las tasas de interés a largo plazo comprando bonos a largo plazo y vendiendo bonos a corto plazo para crear una curva de rendimiento plana.

La política fiscal

La política fiscal es el uso de los ingresos y gastos del gobierno como instrumentos para influir en la economía. Ejemplos de tales herramientas son gastos, impuestos, deuda.

Por ejemplo, si la economía está produciendo menos que el producto potencial, el gasto del gobierno puede usarse para emplear recursos inactivos y aumentar la producción. El gasto del gobierno no tiene que compensar toda la brecha del producto. Hay un efecto multiplicador que aumenta el impacto del gasto gubernamental. Por ejemplo, cuando el gobierno paga por un puente, el proyecto no solo agrega el valor del puente a la producción, sino que también permite a los trabajadores del puente aumentar su consumo e inversión, lo que ayuda a cerrar la brecha del producto.

Los efectos de la política fiscal pueden verse limitados por el desplazamiento. Cuando el gobierno asume el gasto de proyectos, limita la cantidad de recursos disponibles para que el sector privado los utilice. El desplazamiento se produce cuando el gasto público simplemente reemplaza la producción del sector privado en lugar de agregar un producto adicional a la economía. El desplazamiento también ocurre cuando el gasto público aumenta las tasas de interés, lo que limita la inversión. Los defensores del estímulo fiscal argumentan que la exclusión no es una preocupación cuando la economía está deprimida, se dejan muchos recursos inactivos y las tasas de interés son bajas.

La política fiscal puede implementarse a través de estabilizadores automáticos. Los estabilizadores automáticos no sufren los rezagos de política fiscal discrecional. Los estabilizadores automáticos usan mecanismos fiscales convencionales, pero entran en vigencia tan pronto como la economía experimenta una recesión: el gasto en subsidios por desempleo aumenta automáticamente cuando aumenta el desempleo y, en un sistema progresivo de impuesto sobre la renta, la tasa impositiva efectiva cae automáticamente cuando los ingresos disminuyen.

Comparación

Los economistas generalmente favorecen la política monetaria sobre la fiscal porque tiene dos ventajas principales. Primero, la política monetaria generalmente es implementada por bancos centrales independientes en lugar de las instituciones políticas que controlan la política fiscal. Los bancos centrales independientes tienen menos probabilidades de tomar decisiones basadas en motivos políticos. En segundo lugar, la política monetaria sufre retrasos internos más cortos y rezagos externos que la política fiscal. Los bancos centrales pueden tomar e implementar rápidamente decisiones, mientras que la política fiscal discrecional puede tomar tiempo para aprobarse y aún más tiempo para llevarse a cabo.

Desarrollo

Orígenes

La macroeconomía descendió de los campos una vez divididos de la teoría del ciclo económico y la teoría monetaria. La teoría cuantitativa del dinero fue particularmente influyente antes de la Segunda Guerra Mundial. Tomó muchas formas, incluida la versión basada en el trabajo de Irving Fisher:

En la visión típica de la teoría cuantitativa, la velocidad del dinero (V) y la cantidad de bienes producidos (Q) serían constantes, por lo que cualquier aumento en la oferta monetaria (M) llevaría a un aumento directo en el nivel de precios (P). La teoría cuantitativa del dinero fue una parte central de la teoría clásica de la economía que prevaleció a principios del siglo XX.

Escuela austriaca

El trabajo de Ludwig Von Mises Theory of Money and Credit , publicado en 1912, fue uno de los primeros libros de la Escuela Austriaca para tratar temas macroeconómicos.

Keynes y sus seguidores

La macroeconomía, al menos en su forma moderna, comenzó con la publicación de la Teoría general del empleo, el interés y el dinero de John Maynard Keynes . Cuando se produjo la Gran Depresión, los economistas clásicos tuvieron dificultades para explicar cómo los bienes podrían no venderse y los trabajadores podrían quedar desempleados. En teoría clásica, los precios y los salarios bajarían hasta que el mercado se despejara, y todos los bienes y mano de obra se vendieran. Keynes ofreció una nueva teoría de la economía que explicaba por qué los mercados podrían no ser claros, lo que evolucionaría (más tarde en el siglo XX) en un grupo de escuelas de pensamiento macroeconómicas conocidas como economía keynesiana, también llamada keynesianismo o teoría keynesiana.

En la teoría de Keynes, la teoría de la cantidad se rompió porque las personas y las empresas tienden a conservar su efectivo en tiempos económicos difíciles, un fenómeno que describió en términos de preferencias de liquidez. Keynes también explicó cómo el efecto multiplicador magnificaría una pequeña disminución en el consumo o la inversión y causaría descensos en toda la economía. Keynes también notó el papel que la incertidumbre y los espíritus animales pueden jugar en la economía.

La generación siguiente a Keynes combinó la macroeconomía de la Teoría General con la microeconomía neoclásica para crear la síntesis neoclásica. En la década de 1950, la mayoría de los economistas habían aceptado la visión de síntesis de la macroeconomía. Economistas como Paul Samuelson, Franco Modigliani, James Tobin y Robert Solow desarrollaron modelos keynesianos formales y aportaron teorías formales de consumo, inversión y demanda de dinero que dieron cuerpo al marco keynesiano.

Monetarismo

Milton Friedman actualizó la teoría cuantitativa del dinero para incluir un rol para la demanda de dinero. Argumentó que el papel del dinero en la economía era suficiente para explicar la Gran Depresión, y que las explicaciones de la demanda agregada no eran necesarias. Friedman también argumentó que la política monetaria era más efectiva que la política fiscal; sin embargo, Friedman dudaba de la capacidad del gobierno de "ajustar" la economía con la política monetaria. En general, favoreció una política de crecimiento constante en el suministro de dinero en lugar de una intervención frecuente.

Friedman también desafió la relación de la curva de Phillips entre la inflación y el desempleo. Friedman y Edmund Phelps (que no era monetarista) propusieron una versión "aumentada" de la curva de Phillips que excluía la posibilidad de un equilibrio estable a largo plazo entre la inflación y el desempleo. Cuando las crisis del petróleo de la década de 1970 crearon un alto desempleo y una alta inflación, Friedman y Phelps fueron vindicados. El monetarismo fue particularmente influyente a principios de los años ochenta. El monetarismo cayó en desgracia cuando los bancos centrales tuvieron dificultades para enfocarse en el suministro de dinero en lugar de las tasas de interés, como recomendaron los monetaristas. El monetarismo también se hizo políticamente impopular cuando los bancos centrales crearon recesiones para frenar la inflación.

Nueva clásica

La nueva macroeconomía clásica desafió aún más a la escuela keynesiana. Un desarrollo central en el nuevo pensamiento clásico se produjo cuando Robert Lucas introdujo las expectativas racionales a la macroeconomía. Antes de Lucas, los economistas generalmente usaban expectativas adaptativas donde se suponía que los agentes miraban al pasado reciente para hacer expectativas sobre el futuro. Bajo expectativas racionales, se supone que los agentes son más sofisticados. Un consumidor simplemente no asumirá una tasa de inflación del 2% simplemente porque ese ha sido el promedio en los últimos años; ella mirará la política monetaria actual y las condiciones económicas para hacer un pronóstico informado. Cuando los nuevos economistas clásicos introdujeron expectativas racionales en sus modelos, mostraron que la política monetaria solo podría tener un impacto limitado.

Lucas también hizo una crítica influyente de los modelos empíricos keynesianos. Sostuvo que los modelos de previsión basados en relaciones empíricas seguirían produciendo las mismas predicciones incluso cuando el modelo subyacente que generaba los datos cambiara. Abogó por modelos basados en la teoría económica fundamental que, en principio, serían estructuralmente precisos a medida que cambiasen las economías. Siguiendo la crítica de Lucas, los nuevos economistas clásicos, dirigidos por Edward C. Prescott y Finn E. Kydland, crearon modelos de ciclo económico real (RBC) de la macroeconomía.

Los modelos RBC se crearon combinando ecuaciones fundamentales de la microeconomía neoclásica. Para generar fluctuaciones macroeconómicas, los modelos RBC explicaron las recesiones y el desempleo con cambios en la tecnología en lugar de cambios en los mercados de bienes o dinero. Los críticos de los modelos RBC argumentan que el dinero claramente juega un papel importante en la economía, y la idea de que la regresión tecnológica puede explicar las recientes recesiones es inverosímil. Sin embargo, los shocks tecnológicos son solo los más destacados de una miríada de posibles shocks en el sistema que pueden modelarse. A pesar de las preguntas sobre la teoría detrás de los modelos RBC, claramente han sido influyentes en la metodología económica.

Nueva respuesta keynesiana

Los nuevos economistas keynesianos respondieron a la nueva escuela clásica adoptando expectativas racionales y centrándose en el desarrollo de modelos microfundados que son inmunes a la crítica de Lucas. Stanley Fischer y John B. Taylor produjeron trabajos preliminares en esta área al mostrar que la política monetaria podría ser efectiva incluso en modelos con expectativas racionales cuando los contratos bloquean los salarios de los trabajadores. Otros nuevos economistas keynesianos, como Olivier Blanchard, Julio Rotemberg, Greg Mankiw, David Romer y Michael Woodford, ampliaron este trabajo y demostraron otros casos en los que los precios y salarios inflexibles llevaron a que la política monetaria y fiscal tuviera efectos reales.

Al igual que los modelos clásicos, los nuevos modelos clásicos habían supuesto que los precios podrían ajustarse perfectamente y que la política monetaria solo conduciría a cambios en los precios. Los nuevos modelos keynesianos investigaron fuentes de precios rígidos y salarios debido a una competencia imperfecta, que no se ajustaría, lo que permite que la política monetaria tenga un impacto en las cantidades en lugar de en los precios.

A fines de la década de 1990, los economistas habían llegado a un consenso aproximado. La rigidez nominal de la nueva teoría keynesiana se combinó con las expectativas racionales y la metodología RBC para producir modelos dinámicos de equilibrio general estocástico (DSGE). La fusión de elementos de diferentes escuelas de pensamiento ha sido llamada la nueva síntesis neoclásica. Estos modelos ahora son utilizados por muchos bancos centrales y son una parte central de la macroeconomía contemporánea.

La nueva economía keynesiana, que se desarrolló en parte como respuesta a la nueva economía clásica, se esfuerza por proporcionar fundamentos microeconómicos a la economía keynesiana al mostrar cómo los mercados imperfectos pueden justificar la gestión de la demanda.

Obtenido de: https://en.wikipedia.org/wiki/Macroeconomics